_Futurization

Verfasst von Marcus Neureiter, Versicherungsexperte bei WAVESTONE

Vertragskündigungen stellen Finanzdienstleister wie die Versicherungsbranche vor große Herausforderungen. Die aus anderen Branchen bekannten Customer Retention– und Win back-Aktivitäten zeigen nur eine geringe Wirksamkeit, gleichzeitig sinken die Wechselbarrieren und die Markttransparenz nimmt zu. Umso wichtiger ist es, Kündigungsrisiken bei Bestandskunden frühzeitig zu erkennen und adäquat sowie ressourcenoptimiert zu bearbeiten. Herkömmliche eindimensionale Kündigungsprognosemodelle sind hierfür nicht ausreichend. Wie stattdessen ein ideales, mehrdimensionales Kündigungsprognosemodell aussieht und was es im Kern leisten kann, lesen Sie im folgenden Beitrag.

Kündigungsprävention: eine Aufgabe des Kundenbeziehungsmanagements

Die Bearbeitung von Kündigungen wird in vielen Unternehmen immer noch „vom Ende her“ gedacht, d. h. vom Zeitpunkt des Kündigungseingangs. Danach setzen sich die Räder des Bestandsmanagements und des Kundenservices in Bewegung. Mitarbeitende kontaktieren die Kunden, fragen nach den Kündigungsgründen oder bieten günstigere Produktalternativen an. In der Telekommunikationsbranche und bei Streaming-Anbietern ist diese Art der Kundenrückgewinnung integraler Bestandteil des Bestandsmanagements und das Erreichen oder Verfehlen entsprechender Win-Back-Quoten entscheidet maßgeblich über Erfolg oder Misserfolg des gesamten Unternehmens.

Anders in der Versicherungsbranche: Hier empfiehlt es sich, Kündigungsprävention als eine Aufgabe des regulären Bestands- und Kundenbeziehungsmanagements zu verstehen. Dieses beginnt mit dem Abschluss einer Versicherung und dem Onboarding.

Versicherungskunden, die einmal den definitiven Entschluss gefasst haben, eine Versicherung zu kündigen, werden dies zu 96% auch anschließend tun.

Johnettan Tokdemir, Senior Manager und Versicherungsexperte bei WAVESTONE

Kündigungsprävention beginnt bei der Ermittlung von Kündigungsrisiken

Im Versicherungsbereich liegt das Potenzial der erfolgreichen Kündigungsprävention in der frühzeitigen Erkennung von Kündigungsrisiken (engl. Churn Prediction) und der nach Kundenwert und Dringlichkeit differenzierten Bearbeitung von Kündigungsrisiken. Sie nimmt die gesamte Kundenbeziehung und das Kundenerlebnis (engl. Customer Experience) in den Blick und verfolgt das Ziel, Kündigungsüberlegungen bei den Versicherten gar nicht erst aufkommen zu lassen. Eine erfolgreiche Kündigungsprävention kann nur durch ein institutionell verankertes Zusammenspiel von Kundenanalyse (Customer Analytics) und Kundenbeziehungsmanagement im Regelbetrieb gelingen.

Das Negativbeispiel: die Journey To Churn

Kündigungsrisiken bei Bestandskunden vorhersagen

In der Unternehmenspraxis gibt es zwei Denkschulen zur analytischen Ermittlung von Kündigungsrisiken. Die erste Denkschule basiert auf der Auswertung „statischer“ Kundendaten wie Demografie, Vertragsdaten, Transaktionen und Interaktionen. Ziel ist es, kundenindividuelle Kündigungswahrscheinlichkeiten abzuleiten, die oft als Score oder Prozentwert angegeben werden. Die zweite Denkschule befasst sich vor allem mit dem Customer Journey Management, wenn im Unternehmen keine (starke) Kundenanalyse vorhanden ist. Dabei werden aus den Frustrationen des individuellen Kundenerlebnisses Risiken für den Fortbestand der Kundenbeziehung identifiziert und entsprechende Gegenmaßnahmen ergriffen.

Beide Vorgehensweisen haben ihre Berechtigung, aber sie sind jeweils unzureichend: Die Vorhersage genereller Kündigungsrisiken berücksichtigt operative Risiken für die Kundenbeziehung nicht ausreichend und ist daher für ein effektives Kündigungspräventionsmanagement zu wenig sensitiv. Die Ableitung von Kündigungsrisiken aus den Customer Journeys hingegen vernachlässigt die generelle Kündigungsbereitschaft und Frustrationstoleranz der Kunden und ist daher „übersensitiv“.

Beste Kündigungsprognose durch beide Modelle

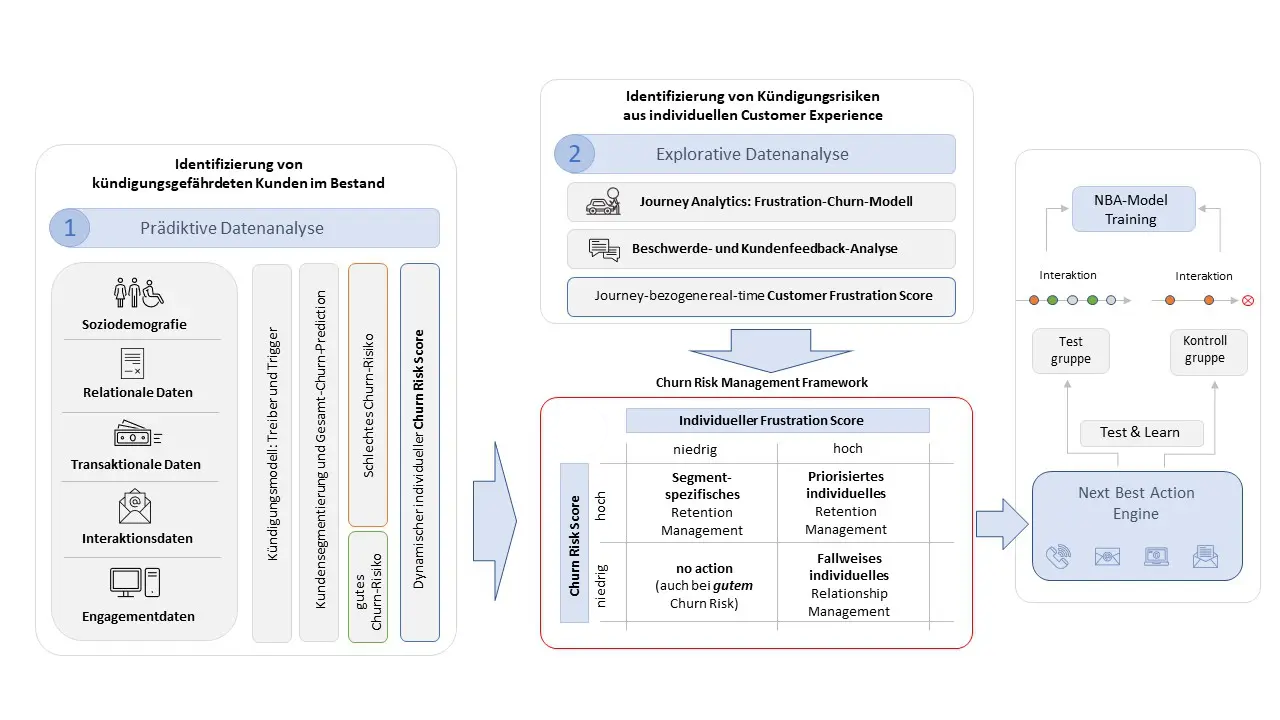

Es empfiehlt sich, beide Kündigungsprognosemodelle zu kombinieren: Ein prädiktives Prognosemodell zur Identifizierung von kündigungsgefährdeten Kunden im Bestand sollte mit einem explorativen Modell zur Ableitung von Kündigungsrisiken aus der individuellen Customer Experience vereint werden.

Risiken-Customer-Experience

Dimension 1: Prädikative Datenanalyse – Identifizierung von kündigungsgefährdeten Kunden im Bestand

Um kündigungsgefährdete Kunden im Bestand zu identifizieren, müssen alle verfügbaren kundenindividualisierbaren Daten gesammelt und als erklärende Variablen für Vertragskündigungen in der Vergangenheit verwendet werden. Für die Vergangenheitsmodellierung sollten nicht nur die Kündiger, sondern auch deren biografische und einige soziodemografische Daten, bekannt sein. Ein robustes Prognosemodell benötigt darüber hinaus die Vertragsdaten einschließlich der historischen Entwicklung der Vertragsbeziehung.

Auf dieser Datenbasis können die Kündigungen der Vergangenheit modelliert und die Kündigungstreiber und -auslöser identifiziert werden. Ein solches Kündigungsprognosemodell können Versicherer auf den aktuellen Versichertenbestand anwenden. Der Bestand lässt sich dann entsprechend der aus dem Modell ableitbaren Kündigungsrisiken segmentieren, z. B. in Gruppen mit hohem, mittlerem oder niedrigem Kündigungsrisiko. Wesentlich sinnvoller ist es, die Kündigungswahrscheinlichkeiten kundenindividuell als Score oder Prozentwert auszuweisen und als weiteres Attribut dem Kundenprofil hinzuzufügen. Mit diesem Scoring lassen sich kündigungsgefährdete Versicherte sehr genau für differenzierte Customer Retention-Kampagnen selektieren. Ein weiterer, wichtiger Vorteil: Bei Kunden, deren individuelles Kündigungsrisiko bekannt ist, kann anhand des ebenfalls individuellen Kundenwerts zwischen guten und schlechten Kündigungsrisiken unterschieden werden.

Dimension 2: Explorative Datenanalyse – Ableitung von Kündigungsrisiken aus der individuellen Customer Experience

Die Ableitung von Kündigungsrisiken aus der individuellen Customer Experience, also dem Kundenerlebnis in der direkten Interaktion mit der Versicherung, greift primär auf zwei Datenquellen zu: die Kundenfeedbacks an den Kundenschnittstellen (sog. transaktionale Kundenfeedbacks) sowie die Kundeninteraktionsdaten entlang der Kundenkontaktstrecken (engl. Customer Journeys).

Ziel hierbei ist es, die Frustrationen auf Kundenseite zu identifizieren, die sich aus der praktischen Zusammenarbeit ergeben und diese in einem kundenindividuellen Frustration Score abzubilden. Für die Identifizierung derartiger Frustrationspunkte bzw. -treiber ist umfängliches Organisations- und Kundenwissen erforderlich. Aus diesem Grund kommt Kundenfeedbacks eine zentrale Rolle zu. Auch kundenindividuelle Daten aus dem Beschwerdemanagement und nicht zuletzt aus der Kundeninteraktion in einer Kundenkontaktstrecke sind unverzichtbar für die Qualifizierung einer Kundeninteraktion als Frustration. So ist ein Anruf im Kundenservice zu einer ausstehenden Kostenerstattung im Schadenfall für sich genommen kein Ausdruck von Frustration, sehr wohl aber der dritte Anruf zu demselben Thema innerhalb einer Woche. Die Erstellung von Regelwerken zur Bewertung von Kundeninteraktion nach ihrem Frustrationspotential erfordert neben Organisations- und Kundenwissen ebenfalls komplexere statistische Modellierungen, auch um diese Modelle fortlaufend zu validieren und zu kalibrieren.

Der Idealfall: Customer Retention Journey

Beide Datendimensionen vereint: Kundenbindung stärken durch differenzierte Kündigungsverhinderung

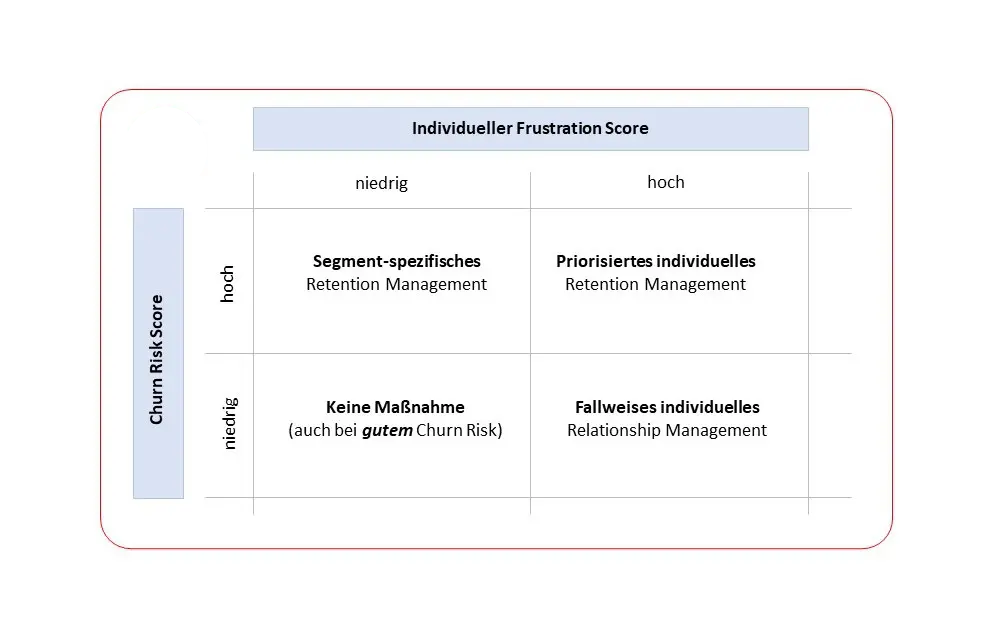

Sofern das Kündigungsrisiko kundenindividuell ausgewiesen werden kann und ein Maß für das kundenindividuelle Frustrationsniveau vorliegt, lassen sich beide Dimensionen kombinieren und in einem Framework zum Management von Kündigungsrisiken übersichtlich zusammenfassen. Aus der Kombination beider Prognosemodelle ergeben sich vier zentrale Kategorien von Kündigungsrisiken, für die jeweils unterschiedliche Churn Retention-Maßnahmen nötig sind.

Individueller-Frustration-Code

Die Möglichkeiten in der Kündigungsprävention werden vielfältiger

Kündigungsprävention ist eine Daueraufgabe, die mit Eintritt des Kunden in eine Vertragsbeziehung beginnt. Sie verfehlt ihr Ziel, wenn Versicherer erst tätig werden, nachdem die Kündigungsabsicht gefestigt oder die Kündigung bereits ausgesprochen ist. Kündigungsprävention kann nur dann erfolgreich sein, wenn das Zusammenspiel von Kundenanalyse (Customer Analytics) und Kundenbeziehungsmanagement im Regelbetrieb institutionell verankert ist. Dies muss immer mit dem Ziel verbunden sein, Kündigungsrisiken frühzeitig zu erkennen und gezielt zu bearbeiten.

In Zeiten, in denen die Märkte aufgrund der demografischen Entwicklung in allen Industriegesellschaften kleiner werden und gleichzeitig die Erwartungen an die Kundenorientierung steigen, verbunden mit einer zunehmenden Wechselmobilität gerade der jüngeren Kundensegmente, wird die Bedeutung der Kündigungsprävention weiter zunehmen. Die gute Nachricht: Mit dem gerade erst beginnenden Zeitalter des Einsatzes von Künstlicher Intelligenz (KI) werden auch die Prognosemodelle und Reaktionsmöglichkeiten der Unternehmen im Bereich der Kündigungsprävention rasant wachsen und damit den Herausforderungen des modernen Kundenmanagements entgegenwirken.

Marcus Neureiter

Versicherungsexperte

Marcus Neureiter verfügt über mehr als 20 Jahre Erfahrung in verschiedenen leitenden Funktionen von Finanzdienstleistern in den Bereichen Kundenbeziehungsmanagement und Customer Intelligence. Dabei gilt seine besondere Leidenschaft dem Management von Kundenloyalität und Kündigungsvermeidung. Neben seiner Fachexpertise verfügt er über vielfältige Erfahrungen im Programm- und Transformationsmanagement.

Gemeinsam mit Ihnen denken wir die Zukunft der Versicherungsbranche neu. Kontaktieren Sie uns für einen ersten Austausch.